バフェットはROEが高い会社が好き

マイクロソフト創業者ビル・ゲイツと肩を並べる大金持ちである、著名投資家のウォーレン・バフェットは、自身が運営する保険会社バークシャー・ハサウエイの年次報告書(アニュアルレポート)の中で、企業買収する際の投資基準(「株1」では「バークシャー基準」と呼んでいます)でも、ROE(株主資本利益率)の高い企業が好みだと明言しています。

最近は日本でも、ROE「アール・オー・イー」の大合唱ですが、なぜROEがそこまで株式投資家にとって重要なのでしょうか。

株初心者も知っておきたい大事なこと。ROEが高いと何がおきるか?

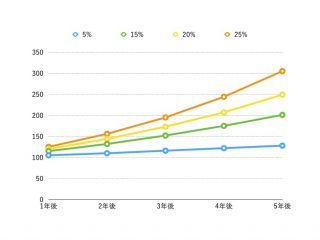

図表1を見てください。図表1は、ROEごとに株主資本がどのようなペースで拡大したのかを見たものです。ちなみに、話を簡単にするために、ここでは資本政策の影響は考慮していません。

図表1:ROEごとの株主資本推移

注:現在の株主資本を100とし、記載のROEを毎年維持した前提

ここから分かることは、「ROEが25%の企業であれば、3年後には株主資本が2倍になる」という事実です。20%の企業であれば4年後に、15%の企業でも5年後には株主資本が2倍になっています。こうした事実は、当然とも言えることですが、意外にも忘れられがちなのです。

株価は、必ずしも株主資本の増加とともに上昇するとは限りませんが、経験豊富な投資家は株主資本を基準としたPBRという指標を使っており、時価総額が株主資本額を下回っている場合には「割安」と判断され、投資対象となることが多々あります。

したがって、株主資本を積み上げている会社は、株価が上昇するだけでなく、株価の下値も切り上がってくる状況がよく見られます。

外国人投資家は継続的に高いROEを達成している銘柄を好む。ただし、バフェットの付けた条件に注目

さて、ROEが継続的に高い水準を維持できた時の株主資本への影響を理解した上で、改めて日本を代表する企業のROEを見てみましょう。

図表2:日本を代表する企業のROE

出所:SPEEDAをもとに株1編集部作成

ソフトバンクや日本たばこが最近では安定的にROEが20%を超えています。継続的に高いROEを達成している銘柄を、外国人投資家は大いに好む傾向があります。「鶏が先か、卵が先か」の議論に似ていますが、ROEが高い企業は日本の株式市場で大きな影響力を持つ外国人投資家に買われ、外国人投資家に買われた企業は、外国人株主のプレッシャーに押される形でROEを上げる努力をするとも言えます。

ただ、ROEは、借入金を増やして自社株買いをすることによっても高めることができます。ROE=純利益/株主資本ですから、自社株買いをすることで分母の株主資本を小さくし、ROEを人為的に高めるというやり方です。そこで、バフェットも「従業員数が少ないかもしくは借金が少なく、ROEが高い企業」と条件でくぎを刺しているわけです。極めてシンプルな言葉の中に本質があると言えましょう。

2015年4月6日 12:00 公開

<< 前へ(もしもバフェットの投資ルールであの日本株を買っていたら?(もしバフェ)) | 次へ(天才投資家ウォーレン・バフェットの今世紀最大?の投資判断ミスとは。意外な日本企業が関係!) >>

![1からはじめる初心者にやさしい株入門|株1 [カブワン]](https://www.kabu-1.jp/wp-content/uploads/2021/03/logo150.png)